法人の税務申告には、住所所在地を管轄する税務署に提出する国税の申告書と都道府県及び市町村に提出をする地方税の申告書があります。

本店のみ有している場合、地方税は本店の住所地の都道府県及び市町村が申告先となります。では、本店を移転した場合はどうでしょうか?旧住所か新住所なのか、または旧住所と新住所の両方の都道府県及び市町村に提出することが考えられます。

本記事では、本店を移転した場合の地方税の税務申告の提出先について記載をしていきます。また、具体的な税計算についても説明をします。

自分で変更登記をするなら司法書士監修のGVA 法人登記が便利です

必要情報をフォームに入力するだけでかんたん書類作成

費用と時間を抑えて変更登記申請したい方におススメです

【各リンクからお進みください】

①会員登録前に利用方法を確認できる無料体験実施中

②GVA 法人登記の料金案内(専門家に依頼する場合と比較できます)

③オンラインサービスを利用して登記手続きを検討されている方はこちら

本店移転後の地方税の申告書の提出先は?

本店移転後の地方税の申告書の提出先はどうなるのでしょうか?具体例をあげながら説明をしていきます。

旧住所と新住所、両方の管轄する都道府県及び市町村に提出する。

本店移転後の地方税の申告書の提出先は、その年度中に移転をしているのであれば、旧住所である移転前と新住所である移転後の住所管轄の都道府県税事務所及び市町村に地方税の申告書を提出します。旧住所は管轄外に思われますが、移転した年度においては、移転前と移転後両方の管轄する都道府県及び市町村に対して提出する必要があるため、注意しましょう。

具体例1 異なる都道府県に本店移転をした場合

例えば、3月決算の法人が10月15日にA県B市からC県D市に本店移転をしたとします。この場合、当年度の決算に提出する地方税の申告書は、A県とB市、C県とD市の合計4か所になります。なお、提出期限は移転日ではなく決算日から2ヶ月以内となりますので、翌年5月31日までにまとめて4か所に地方税の申告書を提出することとなります。

具体例2 同じ都道府県の異なる市町村に本店移転をした場合

同じく、3月決算の法人が12月31日にA県B市からA県E市に本店移転をした場合、所在する県は変わりませんが、市は変わります。したがって、当年度の決算に提出する地方税の申告書はA県と旧住所を管轄するB市、新住所を管轄するE市となります。

なお、本店移転した場合でも、移転先の都道府県及び市町村が変わらない場合は、旧住所と新住所の都道府県及び市町村は同じです。したがって、管轄は移転前も移転後も変わらないため、地方税の申告書の提出先は変わりません。

地方税の申告書以外に提出する書類

本店移転をした場合、地方税の申告書以外にも提出する書類があります。本店が異動したことを申告する異動届出書というものを旧住所及び新住所の都道府県及び市町村に提出します。

異動届出書には、異動前と異動後の住所、異動年月日などを記載します。異動届出書は、本店移転をした場合、すみやかに提出するようにしましょう。

事業年度の期間を過ぎた後に本店移転した場合

事業年度の期間を過ぎた後に本店を移転した場合の地方税の申告は、どのように対応すればよいでしょうか、具体例をあげながら説明をしていきます。

事業年度の期間を過ぎた後の本店移転とは

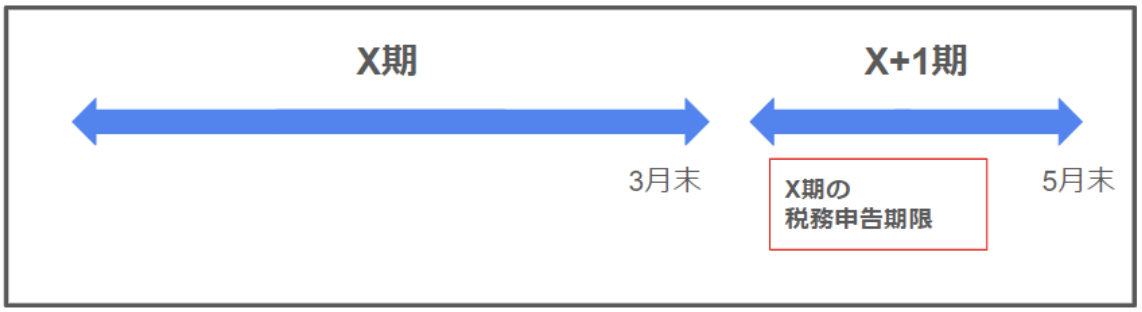

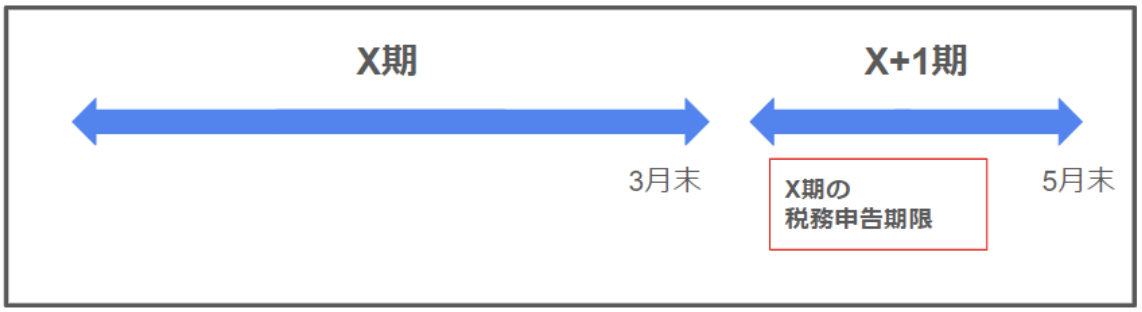

事業年度の期間を過ぎた後の本店移転について、以下の図をもって説明をします。

例 3月決算の企業

地方税の税務申告期限は、3月決算の法人の場合、決算日から2ヵ月以内の5月末までとなります。

上記図のX期の税務申告期限である期間中に本店移転をした場合、X期の地方税の税務申告は、旧住所でおこなうべきでしょうか、新住所でおこなうべきでしょうか、以下に記載をします。

事業年度の期間を過ぎた後に本店移転をした場合の提出先

結論、事業年度の期間を過ぎた後に本店移転をした場合は、その移転が税務申告書の提出期限前、現在においては管轄外でも移転前の旧住所所在地の都道府県及び市町村に地方税の申告書の提出をします。その理由は、事業年度中の本店所在地に応じて申告書を提出するためです。したがって、地方税の申告書は、移転前の住所所在地の都道府県及び市町村に提出をします。余談ですが、国税の場合は移転後の税務署に提出することとなります。

事業年度の期間を過ぎた後に本店移転をした場合の具体例

例えば、3月決算の法人の税務申告書の提出期限は5月末までとなります。当該法人が4月1日から前事業年度の税務申告書を提出する前に本店を移転しても前事業年度の申告書は前事業年度に所在していた旧住所地の都道府県及び市町村に提出をします。

もし、前事業年度の3月31日までに移転をおこなった場合は、旧住所である移転前と新住所である移転後の管轄の都道府県及び市町村に地方税の申告書を提出する必要があります。

なお、先程の説明と同様に移転前と移転後の都道府県及び市町村が同じであれば、税務申告書も同じ都道府県及び市町村に提出をすることになります。。

本店移転後の地方税の納税額はどうなるのか

年度の途中で本店移転をした場合、移転前と移転後の都道府県及び市町村に税務申告をする必要があります。では、実際の納税額はどうなるのかを具体例を用いて解説します。

均等割の計算

3月決算の法人が、7月15日にA県B市からC県D市に本店移転をした場合、均等割はどういった負担になるでしょうか、均等割の計算の根拠は、従業員数50人以下の都道府県民税20,000円、市町村民税50,000円の標準税率と仮定します。

旧住所及び新住所に納付すべき均等割の金額は以下のとおりになります。

A県B市 3ヶ月分 20,000円×3/12 + 50,000円×3/12 = 17,500円

C県D市 8ヶ月分 20,000円×8/12 + 50,000円×8/12 = 46,600円(県税及び市税100円未満切り捨て)

合計 64,100円

都道府県及び市町村ともに1ヶ月未満の端数は切り捨てることになるため、本店移転をした年度は均等割の税負担が1ヶ月分緩和されることとなります。

ただ、移転日が月初の場合はどうでしょうか、先ほどと同じ条件で、8月1日に本店移転をおこなったものとします。

A県B市 4ヶ月分 20,000円×4/12 + 50,000円×4/12 = 23,200円(県税及び市税100円未満切り捨て)

C県D市 8ヶ月分 20,000円×8/12 + 50,000円×8/12 = 46,600円(県税及び市税100円未満切り捨て)

合計 69,800円

移転日が1日違うだけで均等割の負担額が変わりますので、税負担の緩和という視点でも覚えておきましょう。

法人税割の計算

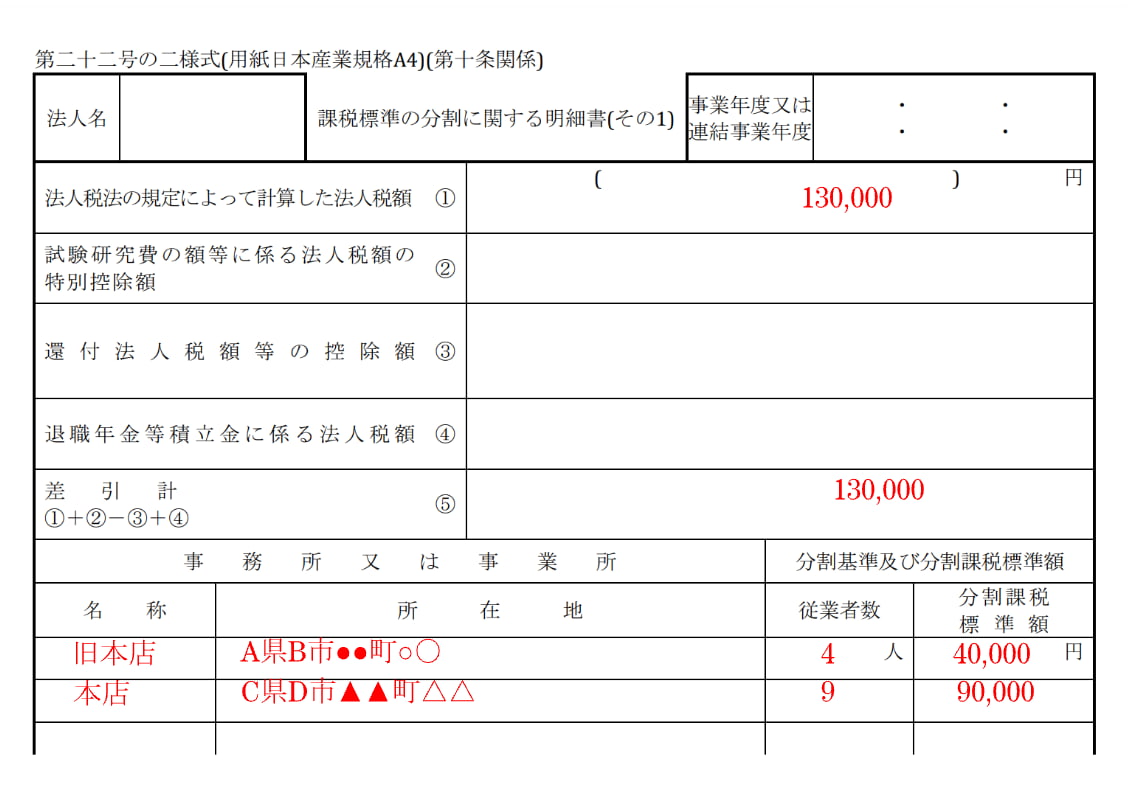

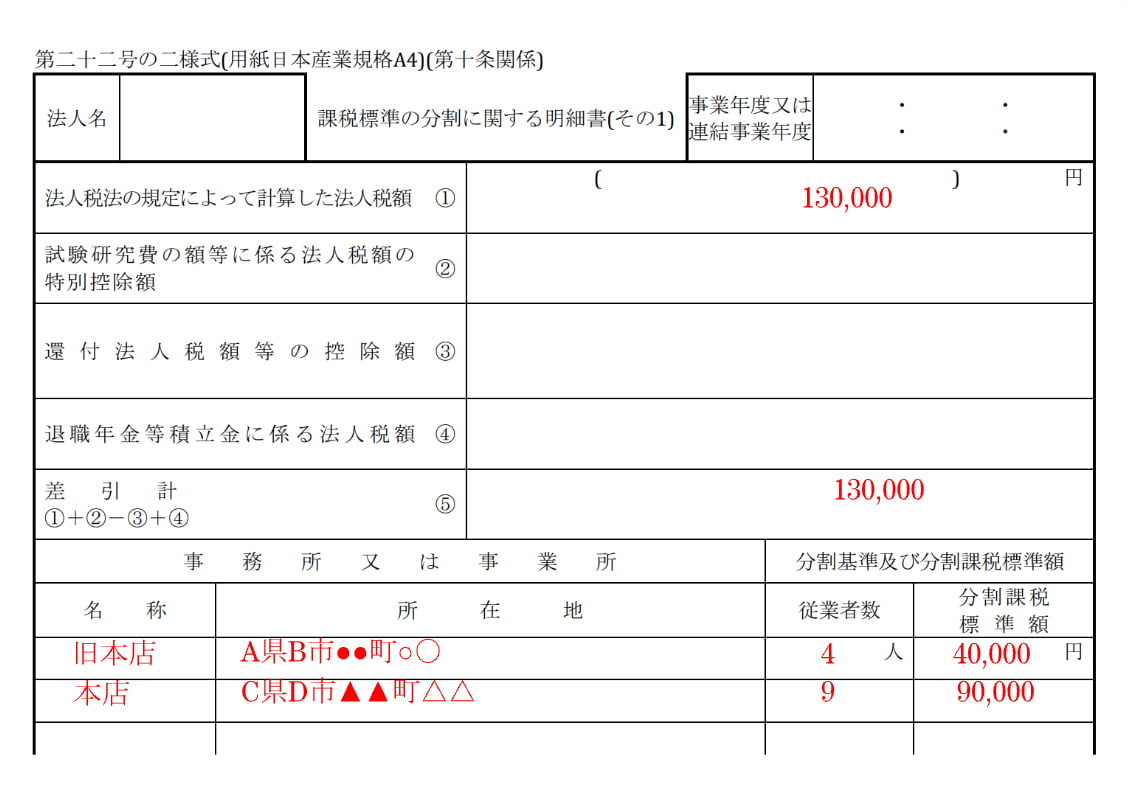

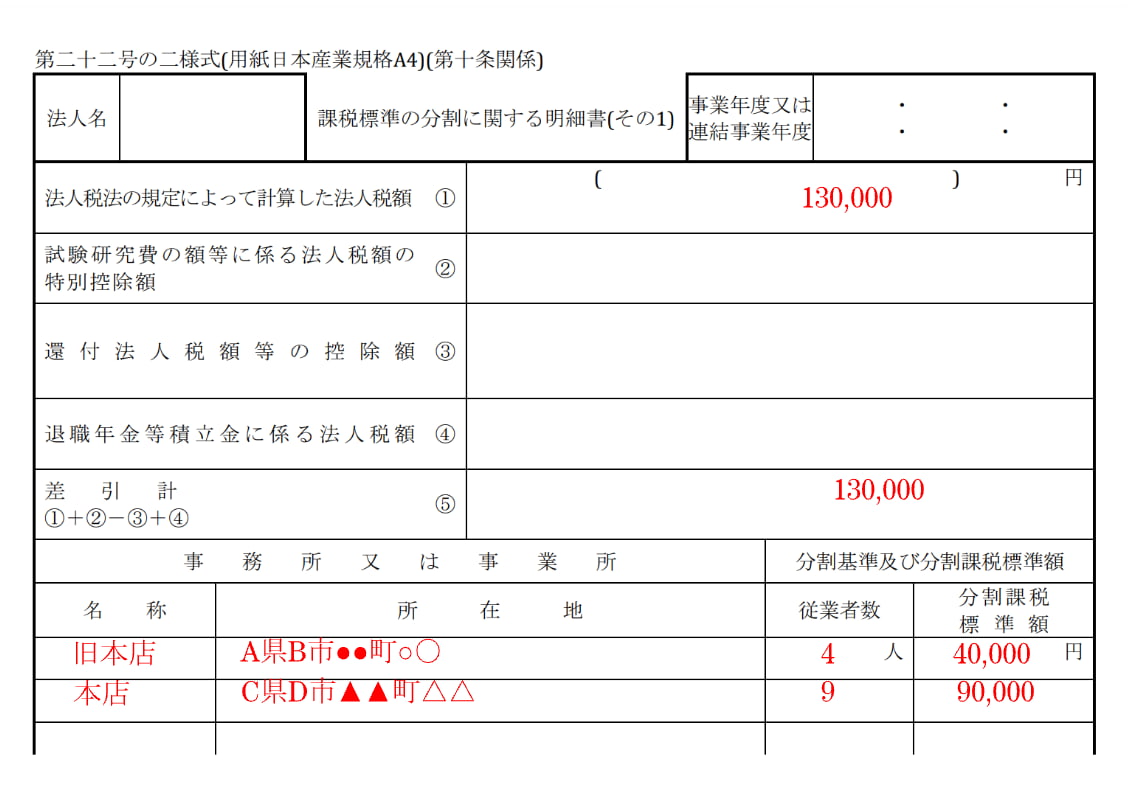

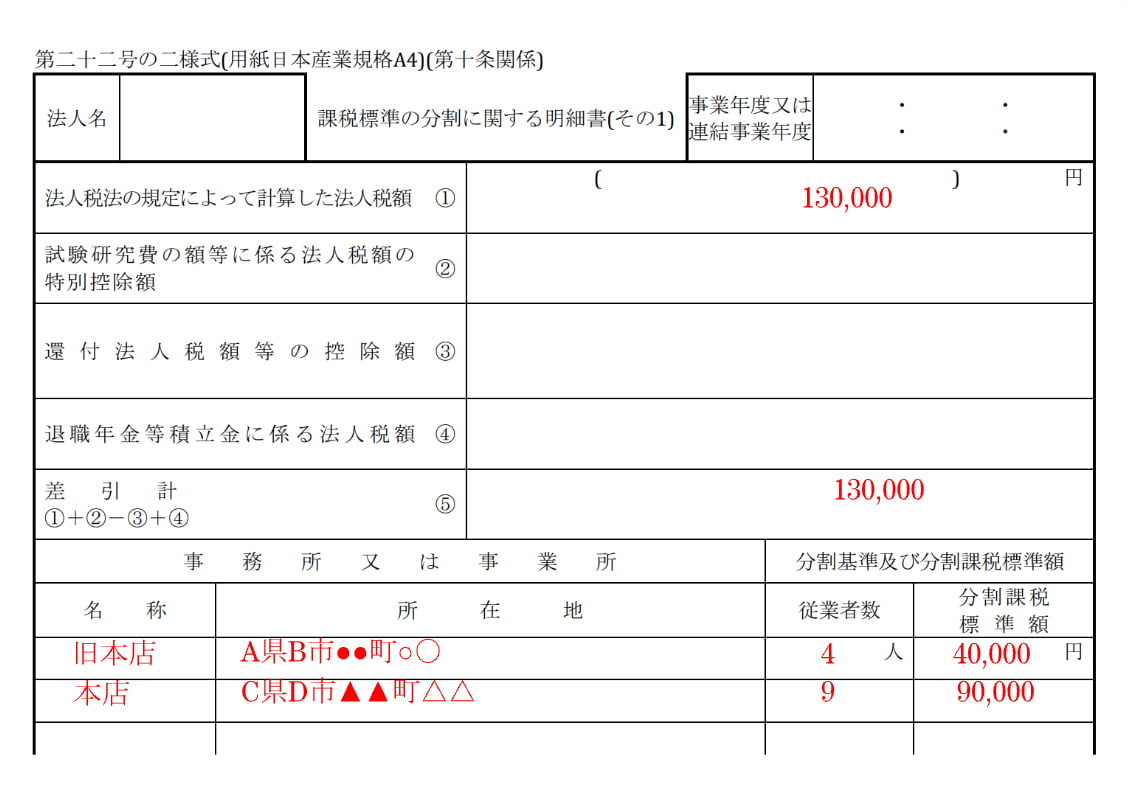

先ほどと同じく3月決算の法人が、7月15日にA県B市からC県D市に本店移転し、法人税割を従業員数で按分をした場合とします。

納めるべき都道府県民税及び市町村民税の課税標準の合計額は130,000円、税率は標準税率の7%とし、7月15日及び3月31日の従業員数は12人と仮定します。

法人税割はその時点の従業員数に月数を乗じて計算します。

A県B市 12人×4/12 =4人

C県D市 12人×9/12=9人

上記の計算から、従業員数の合計を13人と仮定し、人数で按分します。なお、均等割では1ヶ月未満の端数は切捨てでしたが、法人税割の場合、1ヶ月未満の端数は切上げ計算となります。

A県B市に納めるべき地方税 130,000円× 4人/13人 = 40,000円×7%=2,800円

C県D市に納めるべき地方税 130,000円× 9人/13人 = 90,000円×7%=5,600円

上記のとおり、旧住所であるA県及びB市へ2,800円を納税し、新住所であるC県及びD市には5,600円を納税することとなります。

なお、均等割と違い、法人税割は移転日がいつであっても課税標準額は変わらないので、移転日によって税負担が大きく変わることはありません。

本店移転をした場合に発生する地方税の申告書のテンプレート

本店を移転した場合、課税標準の分割に関する明細書を地方税の申告書に添付をする必要があります。

都道府県、市町村それぞれのフォーマットがあるため、それぞれ記載し、申告書に添付をします。

市町村民税の課税標準の分割に関する明細書の記載例

市町村民税の課税標準の分割に関する明細書で移転前と移転後の課税標準額を計算し、それぞれを管轄する市町村の税率をかけて地方税を算出します。市町村民税の課税標準の分割に関する明細書は、別表第二十二号の二様式といわれます。

なお、市町村民税の申告書は別表二十様式といわれます。

都道府県の課税標準の分割に関する明細書の記載例

市町村同様、都道府県の課税標準の分割に関する明細書で移転前と移転後の課税標準額を計算し、それぞれを管轄する都道府県の税率をかけて地方税を算出します。

都道府県民税の課税標準の分割に関する明細書は、別表第十号様式といわれます。

なお、都道府県民税の申告書は別表六号様式といわれます。

以上のように異なる都道府県及び市町村に本店移転をおこなった場合、地方税の申告書は添付書類や記載事項が増えるため、事務負担も増加することとなります。あらかじめ申告時に何をおこなえばよいかを理解しておきましょう。

登記申請に必要な議事録のテンプレートはこちら(GVA 法人議事録 公式ホームページ)

本店移転をした場合、地方税の申告書は複数の提出先になる。

本記事で記載したとおり、地方税の申告書は、期の途中で本店移転をした場合、旧住所及び新住所管轄の都道府県及び市町村への税務申告が必要です。また、納税額は期間按分や人数按分などをおこない、それぞれの地方自治体に納税をする必要があります。

ただし、本店移転をおこなっても、移転前と移転後の都道府県及び市町村に変更が無い場合は、この限りではありません。

以上のように、本店移転をした場合の地方税の申告方法や税額計算を正しく理解しましょう。

GVA 法人議事録で法人・会社の各種議事録テンプレートをダウンロード【無料】

登記申請で必要な議事録の作成は手間がかかりますが、「GVA 法人議事録」の無料テンプレートを使えば簡単に作成できます。

本店移転や役員変更など、様々な場面に対応した雛形をダウンロード可能です。

GVA 法人議事録のメリット

- 無料

- 弁護士監修で安心

- メールアドレスを登録するだけで利用できる

GVA 法人議事録を利用して、正確かつ迅速に登記申請の書類準備を進めましょう。

登記申請に必要な議事録のテンプレートはこちら(GVA 法人議事録 公式ホームページ)

【最短7分】本店移転登記の書類を自分で作成、法務局に行かずに申請できます

オフィス移転で必要になる登記変更は、自分でやるにしても書類作成方法など調べる対象が多岐にわたります。

とはいえ士業など専門家にお願いするとしても、依頼する司法書士事務所の選定やりとりには意外に手間がかかるもの・・・でも社内では自分(=代表者や役員)が対応するしかない、という方も多いのではないでしょうか?

GVA 法人登記なら、申請する登記に合わせた変更情報を入力すれば手続きに必要な書類を最短7分、12,000円(税抜)で自動作成。登記費用を抑え申請書の作成不要で法務局に行かずに申請できます。本店移転と同時に代表者の住所変更が生じるケースなど、複数種類の申請にも対応していますのでスムーズに書類作成ができます。

株式、合同、有限会社それぞれの本店移転に対応。書類作成だけでなく、印刷や製本、登録免許税の納付に必要な収入印紙の同時購入、登記反映後の登記簿謄本(登記事項証明書)の取得をサポートするオプションプランも充実。申請に必要な収入印紙もセットで購入できます。

本店移転登記についての詳細はこちら

GVA 法人登記が対応している登記種類

・本店移転(管轄内移転・管轄外移転)

・役員変更(新任、辞任、重任、退任)

・役員の住所変更

・募集株式の発行

・商号変更

・目的変更

・株式分割

・剰余金等の資本組入れ

・ストックオプション

ステップに沿って入力するだけで必要書類の作成ができます

登記書類を作成する為には、現在の登記情報を確認し正確に入力する必要があります。

本来であれば、法務局にて有料で書類を取得し確認する必要がありますが、GVA 法人登記の、「登記情報自動反映サービス」をご利用いただきますと、システム内で現在の登記情報を無料で取得し、会社基本情報が書類作成画面に自動反映されます。登記知識のない方でもステップに沿って変更情報を入力するだけで簡単に登記書類の作成ができます。

GVA 法人登記で作成できる変更登記書類(本店移転の場合)

- 株主総会議事録

- 株主リスト

- 取締役決定書

- 取締役会議事録

- 登記申請書

- 登記申請書(管轄外用)

- 印鑑届書

さらにGVA 法人登記で登記書類を作成していただいた方全員に「登記申請手続きマニュアル」をお渡ししております。作成した登記書類の製版方法や、押印する場所についてすべてまとめておりますので、流れの通りに進めるだけで手続きを終えることができます。

GVA 法人登記なら書類を郵送するだけで法務局に行かずに登記申請できます

オプションのかんたん郵送パックを利用すれば、書類作成後、押印し郵送するだけで登記申請ができるため、法務局に行かずに登記申請が可能です。仕事が忙しく法務局に行く時間がない方や、効率的に手続きを進めたい方におすすめです。

【期間限定】1,000円OFFクーポン配布中!

【クーポン利用手順】

①GVA 法人登記サービスの会員登録(無料)

②会員登録後、書類購入時に【 Ug3JNAS7sB 】を入力ください。

\本店移転登記するなら/

執筆者:GVA 法人登記 編集部(GVA TECH株式会社)/ 監修:GVA 法律事務所 コーポレートチーム

本Webサイト内のコンテンツはGVA 法律事務所の監修のもと、BtoBマーケティングおよび司法書士事務所勤務経験者が所属する編集部が企画・制作しています。

GVA TECH株式会社では、「GVA 法人登記」だけでなく法務オートメーション「OLGA」などのリーガルテックサービスを提供しています。

.jpg)