現在、個人事業主として事業を行っている方がある程度の売り上げがある場合、法人化を検討するおすすめのタイミングと言えます。

なぜ法人化する必要があるのでしょうか?

本記事では個人事業主から法人化するメリットと必要な手続き、流れについて解説します。

自分で変更登記をするなら司法書士監修のGVA 法人登記が便利です

必要情報をフォームに入力するだけでかんたん書類作成

費用と時間を抑えて変更登記申請したい方におススメです

【各リンクからお進みください】

①会員登録前に利用方法を確認できる無料体験実施中

②GVA 法人登記の料金案内(専門家に依頼する場合と比較できます)

③オンラインサービスを利用して登記手続きを検討されている方はこちら

法人化するメリット

法人化するメリットは主に「個人資産が守れること」、「節税ができること」、「信用力が上がること」の3つの理由によります。

個人資産が守れる

株式会社や合同会社の出資者の責任は、「間接有限責任」です。出資者が会社に対して出資する義務を負うだけで、会社の債権者に対して何ら責任を負わないことを間接責任、責任の限度が出資額に限られることを有限責任といいます。つまり、ビジネスの責任を法人が負うことになるのです。これに対して、個人事業の場合、事業用に資金を分けていたとしても、無限に直接責任を負うことになります。

節税ができる

個人事業主の場合は、自分の収入が増えるほど高い税率の所得税を払うことになりますが、法人の場合、自分が会社から受け取る役員報酬には所得税がかかりますが、会社の法人税は、利益に関係なく基本的に一定です。

また、資本金が1,000万円未満の会社を設立した場合は、それまでに免除を受けていたかに関わらず、2期分の消費税が免除されます(2期目は免除の要件あり)。

信用力が上がる

ビジネスにおいては、個人事業主と取引を行わないという方針の企業もありますし、法人の役員や本店所在地は登記されていますので、安心感が生まれます。将来従業員を雇う際にも信用があることは大事なこととなります。

個人事業主からの法人化の対象となる会社種類

個人事業で売上が増えてきた場合は、「株式会社」または「合同会社」を設立して、今までの事業を引き継ぐことが一般的です。

法人化は主に「株式会社」と「合同会社」に分かれる

法人化とは、これまで個人事業主として行ってきた事業を引き継ぎ、株式会社等の法人を設立することです。これは法人成りと呼ばれます。

まずは法人化する会社の種類を決めることになりますが、営利を目的とする法人としては、株式会社と合同会社が代表的です。いずれの会社も1人のみの出資で設立が認められていますし、会社の役員は1人でも問題ありませんので、個人事業からの法人化に適していると言えます。実際、法人設立は株式会社が最も多く、その次に合同会社の順になっています。これは、株式会社と合同会社の共通点として、前述した間接有限責任も影響しています。

会社の種類には他に「合名会社」と「合資会社」があります。いずれの会社にも無限責任を負う出資者(社員)がいるのが特徴です。

合名会社、合資会社、合同会社の3つの会社を「持分会社」といいます。持分会社は株式会社に比べて、後述する「定款」の自治が拡大されています。これは、持分会社が株式会社に比べて、出資者の結びつきが強く、小さな企業を想定してできた制度だからです。このため、株式会社よりも柔軟な組織設計、会社経営が可能とされています。

この記事では、現在最も多い株式会社への法人化を解説しますが、合同会社には他にも設立費用が安いことや役員の任期がなく定期的な登記が必要ないことなどのメリットがあります。株式会社との違いは、以下の記事をご覧ください。

参考:合同会社とは?メリット・デメリット、株式会社との違いについて解説

法人化の流れと必要な手続き

会社を設立するには、様々なことを決め、多くの手続きを行う必要があります。設立にあたり決めることとその手続きを確認します。

株式会社の設立手続の流れ

会社の設立手続きを行うのは、発起人と呼ばれる会社設立の企画者です。1人で法人化する場合は、自分で設立の手続きを行うと共に、会社に出資し、株式を引き受けることになります。

株式会社の設立方法には、発起設立と募集設立があり、設立手続きが異なります。もっとも、中小企業のほとんどは発起設立ですので、発起設立の設立手続き方法について、確認します。

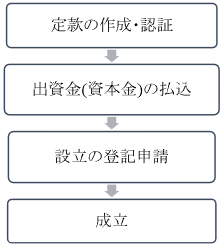

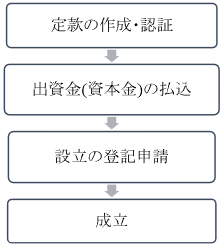

通常、株式会社の設立は、次の図の手順を踏みます。

本店所在地などを決める

まずは、出資する発起人を決めます。発起人に人数の制限はありませんので、1人でも大丈夫です。設立の際に家族や知人に出資をしてもらう場合、その人も発起人となります。発起人は、会社設立後に株主となるため、持っている株式数に応じて配当を受け、株主総会では議決権を行使して重要な事項を決定することになります。他の人に出資をお願いする場合は、出資の割合に注意しましょう。

発起人の仕事は、会社の基本的な項目を決めていくこと、定款の作成すること、資本金の振込など出資を行うこと、会社設立にあたって必要な開業準備行為をすることなどがありますが、発起人が決定する商号、本店所在地、役員、資本金等の基本的な項目について見ていきます。

商号とは、会社の名前のこといい、商号の中に「株式会社」という文言を入れる必要はありますが、原則として個人事業主の時に使用していた屋号をそのまま引き継いで使用することもできます。ただし、商号と本店所在地が同じ法人を設立することは、混乱を招くおそれがあることから禁止されています。同じ場所に使用したいと思っている他の法人が存在しないか確認が必要です。また、同じ商号でないとしても、他社と酷似した商号を用いると不正競争防止法や会社法により、商号使用の差止請求を受けるリスクもあります。特にオフィスビルなどで事業を行っている場合は、同じような名称の会社がないか注意をしましょう。確認にあたっては、法務局のオンライン登記情報検索サービスや国税庁の法人番号公表サイト等を利用して、調査をする必要があります。

会社の役員について、会社の経営を行い、会社を実際に動かしていく役割を担うのは、取締役です。株式会社には、取締役を必ず置かなければいけません。株式を譲渡制限株式とすることで、取締役を1名のみとし、任期を最長10年とすることも可能です。こうすることで、登記をする手間と費用をできるだけ最小限にすることができます。

資本金については、1円で会社を設立することも可能ですが、会社は事業年度ごとに決算書を作成する必要があり、資本金があまりにも少ないと、赤字になり債務超過の状態となります。こうなった場合、融資を受けようと思っても、融資を受けられない可能性もあります。一般的には、会社設立の経費+運転資金の3~6か月程度が設立時の資本金の目安と言われています。また、1,000万円以上とすると、消費税の減免や法人住民税にも影響が出てきますので、1,000万円未満とするのが良いでしょう。

定款の作成・認証

定款とは、会社組織の運営に関する基本ルールのことで、会社の根本規則とも言われます。定款には、会社の基本的な項目などを記載することになります。

定款は発起人が作成し、公証役場で公証人の認証を受けることで法的な効力を持つことになります。定款は、電子文書でも作成することも可能ですが、ここでは書面による作成について確認します。

定款に記載する事項は、記載を欠くと定款自体が無効になる「絶対的記載事項」、記載を欠いても定款自体は無効になりませんが、効力が認められない「相対的記載事項」、定款以外で定めても効力を持つ「任意的記載事項」の3種類があります。

絶対的記載事項には、会社の目的、商号、本店所在地、設立に際して出資される財産の価額またはその最低額、発起人の氏名(名称)および住所、発行可能株式総数があります。発行可能株式総数は、設立登記までに記載しておけば良いものですが、絶対的記載事項に準ずるものとして、記載しておきます。

相対的記載事項には、変態設立事項(現物出資)、株式譲渡制限、公告方法、役員任期などがあります。

任意的記載事項には、事業年度、定時株主総会の招集時期などがあります。これらのことを定款に盛り込むことで、内容が明確になるメリットがあります。

書面で定款を作成する場合、パソコンで作成し、プリントアウトした書類に発起人が署名または記名押印し、これによって、定款が完成します。定款が完成したら、公証役場で公証人の認証を受けます。認証とは、定款が適正に作成されているかを確認して、公証人に証明をもらうことです。公証役場の場所は、本店と同一の都道府県内にあれば、どこでも利用することが可能です。

定款の認証は、次のものを準備します。

準備するもの

- 定款 3部(登記申請用、公証役場認証用、会社保存用)

- 発起人全員分の印鑑登録証明書(3ヶ月以内のもの) 各1通

- 発起人全員の実印

- 実質的支配者となるべき者の申告書(株式会社用)

- 認証手数料 資本金100万円未満:3万円、300万円未満:4万円、300万円以上:5万円)

- 謄本代 250円×定款の枚数

- 収入印紙 4万円分(電子定款は不要)

- 委任状(代理人が申請する場合)

認証の終わった定款は、本店(支店)に備え置く必要があります。これは、会社の成立後、株主と債権者は、営業時間内ならいつでも閲覧を請求することができるようになるからです。

資本金の払込

定款の認証後に出資金(資本金)の払い込みをします。1人で会社を設立する場合は、自分の個人口座に全額を振り込みます。発起人が2人以上の場合は、原則として、代表する発起人の個人口座に引き受ける株式数に応じて出資金を払い込みます。ここでの注意点は、資本金は預け入れではなく、必ず振込みをする必要がある点です。

設立登記の申請の際には、払込をしたことを証明する書類を添付しますが、必要な書類は、①払込証明書(登記所に届ける印鑑を押印)、②預金通帳のコピー(通帳の表紙、開いた1ページ目、払込みがわかるページ)です。

現在はインターネットバンキングでの払込みも多く、もともと通帳がないこともあります。その場合、②の代わるものとして、金融機関名、口座番号、口座名義、払込日時、入金額が記載されている画面をプリントアウトします。

また、高額な現物出資がある場合は、適正な価値評価がされていることを確認する書類なども必要となります。

設立の登記申請

登記申請前に登録免許税の支払いをします。設立登記には、登録免許税という税金がかかります。登録免許税は、原則として、資本金額×0.7%、または、15万円のどちらか高い方で、収入印紙または現金によって納付します。なお、収入印紙で納付する場合には、収入印紙に消印をすると使用できなくなってしまいますので、注意しましょう。

必要書類がすべて揃った時点で、本店所在地を管轄する法務局にそれまでに作成してきた書類を提出し、登記申請をします。法務局に登記申請をした日が会社設立日となります。

登記申請に必要な主な書類は、次の通りです。

【株式会社設立登記申請を法務局へ提出する主な書類】

- 株式会社設立登記申請書

- 定款(前述のとおり公証人にて認証済みのもの)

- 発起人の同意書(発起人決定書)

- 設立時代表取締役を選定したことを証する書面

- 設立時取締役、設立時代表取締役及び設立時監査役の就任承諾書

- 発起人個人の印鑑証明書

- 発起人の本人確認証明書

- 設立時取締役及び設立時監査役の調査報告書及びその附属書類

- 出資金(資本金)の払い込みを証する書面

- 資本金の額の計上に関する設立時代表取締役の証明書

- 代理人に申請を委任した場合の委任状

※参考:法務局 商号・法人登記申請手続き

会社の設立登記が完了すると、申請内容が正しく登記されたか確認するため、登記事項証明書を取得します。登記事項証明書には、「現在事項証明書」、「履歴事項証明書」、「閉鎖事項証明書」、「代表者事項証明書」の4種類がありますが、従来の登記簿謄本にあたるのは「履歴事項証明書」です。取得する方法は、最寄りの法務局で取得、管轄法務局に郵送、オンライン請求の3つの方法があります。

法人設立後の手続き

法人設立後は、法人口座の開設や税務署や年金事務所などの役所への手続きを速やかに行います。

税務署・都道府県税事務所への届出書類

会社設立後に必要な税金(所得税、事業税、住民税)に関する届出先は、通常、税務署、都道府県税事務所、市区町村の役所(東京23区の場合は不要)の3か所または2か所(東京23区)です。

主な必要書類は、以下の通りですが、登記事項証明書や定款のコピーが必要となります。

【主な届出必要書類】

税務署

- 法人設立届出書

- 青色申告の承認申請書

- 給与支払事務所等の開設届出書

- 源泉所得税の納金の特例の承認に関する申請書

都道府県税事務所

年金事務所への届出書類

従業員のいない一人会社の場合でも、役員報酬として給料を受け取る場合は、社会保険の加入が必須となります。

社会保険の種類には、「健康保険」、「介護保険」、「厚生年金保険」があります。「健康保険・厚生年金保険新規適用届」は、会社設立の日から5日以内に年金事務所に提出します。この届出は特に提出期限短いので、注意しましょう。

届出にあたっては、主に次の書類が必要となります。

【主な届出必要書類】

- 健康保険 厚生年金保険新規適用届

- 健康保険 厚生年金保険被保険者資格取得届

- 健康保険被扶養者(異動)届

労働基準監督署・ハローワークへの届出書類

従業員を雇う場合は、労働保険(労災保険及び雇用保険)への加入手続きをします。労働保険は、従業員のための保険で、アルバイトやパートであっても労災保険の対象となります。雇用保険は、原則として、1週間の労働時間が20時間以上の場合に対象となります。

まずは「労働保険関係成立届」と「労働保険概算保険料申告書」に登記事項証明書を添付して提出します。その後、雇用保険の加入者がいる場合は、ハローワークに「雇用保険適用事業所設置届」、「雇用保険被保険者資格取得届」を提出します。「労働保険関係成立届」と「雇用保険適用事業所設置届」は、労働者を雇い入れた日の翌日から10日以内に提出が必要です。

個人事業主の廃業届

・所轄の税務署

個人事業は廃止することになりますので、「個人事業の開業・廃業等届出書 」を税務署に提出します。提出しないと法人と個人の事業が併存することになりますので、注意が必要です。

個人事業で青色申告していた場合には、「所得税の青色申告の取りやめ届出書」も提出します。

そのほか、従業員がいた場合は「給与支払事務所等の廃止届出書」、消費税の納税義務者だった場合は、「事業廃止届出書」を提出します。なお、法人設立後の所得が下がる場合で税務署から通知された予納額が大きすぎるときは、「所得税の予定納税の7月(11月)減額申請書」を提出することも可能です。

・所轄の都道府県税事務所

これまでに事業税を払っていた場合や都道府県税事務所に開業届を提出していた場合は、「事業開始(廃止)等申告書」を都道府県税事務所に提出する必要があります。

個人資産・債務の引き継ぎ

個人名義の資産や債務は、ほとんどの場合、法人へ引き継ぐことができます。

引き継ぎをする場合、資産の種類ごとで手続きが違うため、法人化する前に確認しておく必要があります。引き継ぎ方としては、主に「現物出資」、「買取」、「賃貸」があります。

現物出資は、現金ではなく、不動産や有価証券等を法人へ出資する方法で、資本金を増加させたいときに有効です。時価の算定が難しいものについては、税理士などの専門家に相談した方が良いでしょう。

買取は、法人との間で売買契約を交わし、財産を売買する方法です。売買金額は、基本的にはその時点での時価となります。売買があったことを明確にするため、売買契約書を作成し、買い取りの金額等を明確にしておきます。会社に買い取るだけの資金が必要で、所得税、消費税などを検討する必要があります。

賃貸は、法人との間で賃貸契約書を交わし、賃貸料のやり取りをする方法です。例えば、事務所部分を会社に貸し付け、会社が月々の家賃を支払う方法があります。賃貸をうまく使うと、不動産取得税や登録免許税に対する税金がかかりません。一方で、賃料の受け取りは所得となり、基本的に確定申告が必要です。また、適正な賃料でないと、実際の賃料と適正な賃料との差額が役員賞与とされるリスクがあります。

創業時に利用できる支援サービス

法人設立の一連の手続を一度で行うことができるサービスや創業支援のサービスについて確認します。

法人設立ワンストップサービス

株式会社設立の前後には、様々な書類をいくつかの役所に提出する必要があることがおわかり頂けたと思います。また、登記の専門家は司法書士、税金に関する専門家は税理士、社会保険の専門家は社会保険労務士、と、一人の専門家が全ての手続きを代理することはできません。

令和2年1月からこれらの一連の手続きをまとめて行える「法人設立ワンストップサービス」の一部がスタートし、令和3年2月にはその手続きが定款認証や設立登記にも拡大しました。

今までは書面での手続きについて確認してきましたが、これは全てオンライン上での手続きとなります。利用するには、代表者のマイナンバーカード、ICカードリーダライタ(PCの場合)、マイナポータルアプリのインストールが必要です。一方で、24時間365時間手続きができ、来庁する必要がないメリットもあります。

設立登記は書面で行い、それ以外の申請をワンストップサービスで行うこともできますので、利便性のあるサービスです。

申請できるものとしては、主に次のようなものがあります。

【主な届出必要書類】

法務局

税務署

- 法人設立届出

- 給与支払事務所等の開設等届出

- 青色申告の承認申請

- 適格請求書発行事業者の登録申請(国内事業者用)

年金事務所

- 健康保険・厚生年金保険新規適用届

- 労働基準監督署の保険関係成立届

労働基準監督署

ハローワーク

- 雇用保険の事業所設置の届出

- 雇用保険被保険者資格取得届

東京開業ワンストップセンター

東京都には、法人設立や事業開始時に必要な行政手続(定款認証・登記・税務・社会保険・入国管理)を1か所で行うことができる東京開業ワンストップセンターが設けられています。東京都と国が共同で運営しており、電子申請や相談時の多言語通訳サービスも提供しているセンターです。こちらは対面での相談も可能です。

創業支援制度による登録免許税の軽減

平成26年1月に産業競争力強化法が施行され、地域における様々な創業支援サービスが開始されています。その創業支援サービスの一つとして、認定を受けた創業支援事業の支援を受けた創業者が株式会社を設立する際、登録免許税が半額になる施策があります。この適用を受けるには、会社の本店の所在地の市区町村で支援を受ける必要がありますので、市区町村の窓口やインターネットで市区町村の情報を確認してみましょう。

支援サービスや専門家の支援を活用しましょう

これであなたの会社の設立手続きは完了です。ビジネスをさらに加速する場合、法人化をするメリットはたくさんありますが、複数の手続きをする必要があることもおわかり頂けたかと思います。自身は本業に専念し、必要な手続きは専門家等にお願いするのも選択肢に一つでしょう。

法人化後にあなたは、株式会社の代表となります。ホームページや名刺を新しくして、新たにビジネスを再加速させてください。

GVA 法人議事録で法人・会社の各種議事録テンプレートをダウンロード【無料】

登記申請で必要な議事録の作成は手間がかかりますが、「GVA 法人議事録」の無料テンプレートを使えば簡単に作成できます。

本店移転や役員変更など、様々な場面に対応した雛形をダウンロード可能です。

GVA 法人議事録のメリット

- 無料

- 弁護士監修で安心

- メールアドレスを登録するだけで利用できる

GVA 法人議事録を利用して、正確かつ迅速に登記申請の書類準備を進めましょう。

登記申請に必要な議事録のテンプレートはこちら(GVA 法人議事録 公式ホームページ)

【最短7分5000円~】法人の変更登記の必要書類をカンタン作成できます

法人の変更登記は、手続きごとに必要書類が異なるため、どの申請に何の書類が必要なのかを探すだけでも多くの時間が取られてしまいます。GVA 法人登記なら、変更情報を入力するだけで最短7分・5000円から、オンラインで変更登記に必要な書類の作成ができます。

GVA 法人登記は、株式、合同、有限会社の役員変更や本店移転登記など、10種類以上の変更登記に対応しており、複数の書類作成も可能です。

GVA 法人登記が対応している登記種類

・本店移転(管轄内移転・管轄外移転)

・役員変更(新任、辞任、重任、退任)

・役員の住所変更

・募集株式の発行

・商号変更

・目的変更

・株式分割

・剰余金等の資本組入れ

・ストックオプション

各登記種類の料金は、以下で説明しています。

\ 最短7分5000円~必要書類を作成 /

ステップに沿って入力するだけで必要書類の作成ができます

登記書類を作成する為には、現在の登記情報を確認し正確に入力する必要があります。

本来であれば、法務局にて有料で書類を取得し確認する必要がありますが、GVA 法人登記の、「登記情報自動反映サービス」をご利用いただきますと、システム内で現在の登記情報を無料で取得し、会社基本情報が書類作成画面に自動反映されます。登記知識のない方でもステップに沿って変更情報を入力するだけで簡単に登記書類の作成ができます。

.jpg)

GVA 法人登記で作成できる変更登記書類(例)

・登記申請書

・株主総会議事録

・株主リスト

・印鑑届出書

・就任承諾書(役員就任・重任)

・辞任届(役員辞任)

・準備金・剰余金の額に関する証明書(剰余金の資本組み入れ)

・総社員の同意書(合同会社)

・業務執行社員の同意書(合同会社)

さらにGVA 法人登記で登記書類を作成していただいた方全員に「登記申請手続きマニュアル」をお渡ししております。作成した登記書類の製版方法や、押印する場所についてすべてまとめておりますので、流れの通りに進めるだけで手続きを終えることができます。

オプションのかんたん郵送パックを利用すれば、書類作成後、押印し郵送するだけで登記申請ができるため、法務局に行かずに登記申請が可能です。仕事が忙しく法務局に行く時間がない方や、効率的に手続きを進めたい方におすすめです。

【期間限定】1,000円OFFクーポン配布中!

クーポン利用手順

①GVA 法人登記の会員登録(無料)

②購入前のクーポンコード入力画面で【 Ug3JNAS7sB 】を入力

\Webでカンタン自分で変更登記/

執筆者:GVA 法人登記 編集部(GVA TECH株式会社)/ 監修:GVA 法律事務所 コーポレートチーム

本Webサイト内のコンテンツはGVA 法律事務所の監修のもと、BtoBマーケティングおよび司法書士事務所勤務経験者が所属する編集部が企画・制作しています。

GVA TECH株式会社では、「GVA 法人登記」だけでなく法務オートメーション「OLGA」などのリーガルテックサービスを提供しています。

.jpg)