個人事業主として事業を拡大させていく中で、法人化するべきか、法人化するとしたらどのタイミングが適切なのか迷っている方も多いかと思います。

この記事では、事業を法人化(法人成り)するメリット・デメリットや最適なタイミング、法人と個人事業主の違いについて簡単に理解できるように紹介します。

法人化とは?法人化のメリットや個人事業主との違いを解説

- 法人化とは?

- 個人事業主と法人の違い

- 所得税と法人税の税率の違い

- 個人事業主から法人化するメリット

- 社会的な信用度が高くなる

- 所得により節税ができる

- 退職金制度による節税ができる

- 繁忙期を避けた決算期の設定が可能

- 赤字の場合でも10年間繰越ができる

- 経費として認められるものが増える

- 社会保険に加入することで人材の確保

- 個人事業主から法人化するデメリット

- 会社設立費用がかかる

- 社会保険に加入する義務が生じる

- 税理士費用がかかる

- 赤字でも税金の支払義務が生じる

- 法人化(法人成り)するタイミング

- 年間所得が700万円を超えたとき

- 売上が1000万円を超えるとき

- 資金調達が必要なとき

- 事業拡大の手段として法人化の活用を検討しましょう

- GVA 法人議事録で法人・会社の各種議事録テンプレートをダウンロード【無料】

- 【最短7分5000円~】法人の変更登記の必要書類をカンタン作成できます

- GVA 法人登記が対応している登記種類

- ステップに沿って入力するだけで必要書類の作成ができます

- GVA 法人登記で作成できる変更登記書類(例)

- 【期間限定】1,000円OFFクーポン配布中!

- クーポン利用手順

法人化とは?

まずは、法人化とはどういうことなのか、仕組みを解説します。

法人化(法人成り)とは、これまで個人事業主として行っていた事業の資産や負債を新しく設立する法人(株式会社や合同会社など)に引き継がせ、今後は法人として事業を行うことをいいます。

資産とは、個人事業主が所有していた預金、売掛金、貸付金などの金銭債権、不動産、備品、車両などをいいます。負債とは、個人事業主が負っていた買掛金や未払金などをいいます。

法人化により、これら資産・負債の名義は個人から法人へ変更する必要があります。

会社設立や事前準備、費用についてはこちらでも解説しています

関連記事:会社設立の登記申請方法〜事前準備から申請内容、費用までを解説します

個人事業主と法人の違い

個人事業主と法人の大きな違いの一つとして、税金の種類が違うことが挙げられます。個人事業主には、「所得税」がかけられ、法人には、「法人税」がかけられます。

所得税は、個人の所得として税金であるのに対し、法人税は、法人の所得としての税金であるためです。

耳にしたことがある方もいるかもしれませんが、所得税と法人税は税率が変わってきます。

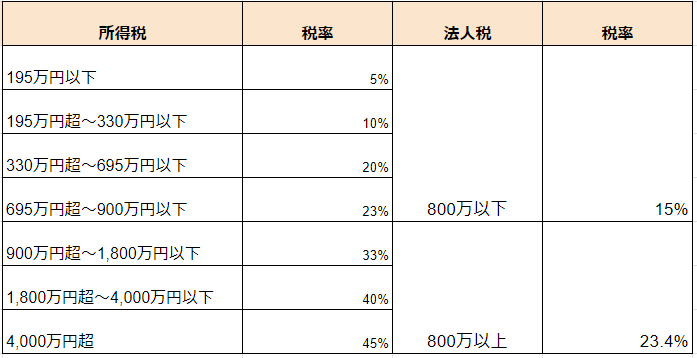

所得税と法人税の税率の違い

所得税は、7つの範囲にわたって税率が変わるのに対し、法人税(普通法人)は、800万以上もしくは800万円以下の所得で税率が変わります。

(例)個人事業主で、所得600万円の場合

600万円(所得金額)×20%(所得税率)=120万円(所得税額)

(例)法人で所得600万円の場合

600万円(所得金額)×15%(法人税率)=90万円(法人税額)

になります。個人事業主の場合、所得が増えてきたら法人成りした方が節税できることがわかるかと思います。

個人事業主から法人化するメリット

続いて、法人化するメリットをご紹介します。事業を拡大する上で法人化のメリットは大きく、最大限活用しましょう。

社会的な信用度が高くなる

法人は、設立のために資本金が必要で、定款作成や登記といった手続も必要です(個人事業主の場合は税務署へ開業届を提出するだけです)。資金と労力を用いて法人を設立した=それだけ事業に本気で取り組んでいると見られますし、登記事項は公に公開されますから、社会的な信用が高くなります。

結果として、補助金や助成金が申請しやすくなり、金融機関から借り入れを受ける際も審査に通りやすくなります。

登記が公開されることで誰でも自社の事業目的や役員を調べられるため、取引先の信用が高まり個人事業主よりも取引先の幅が広がる可能性が高くなります。法人化により事業の発展・拡大につなげられるでしょう。

所得により節税ができる

前述の通りですが、個人事業主には所得税が課され、法人には法人税が課されます。

所得税は累進課税ですが、法人税は税率がほぼ一定のため利益が増えた場合でも納める税率まで高くなることはありません。

個人事業主の場合は所得が増えれば増えるほど負担する税金の割合も増えてしまいますから、所得が330万円以上になった場合は、法人化した方が税金の負担割合を低く抑えられる可能性が高くなります。

退職金制度による節税ができる

個人事業主は退職金制度を設けることができませんが、法人では可能です。

法人化すれば経費として退職金の準備ができますから、毎月の給与を抑えて退職金に充てた方が、税金や社会保険料が安くなるメリットがあります。

退職金をもらう際には所得税が発生しますが、優遇措置があるためそれほど重い税負担とはなりません。

また、退職金制度により福利厚生が充実していることもアピールできますから、社員募集などの人材確保の観点からもプラスに働くでしょう。

繁忙期を避けた決算期の設定が可能

個人事業主の場合、事業年度は1月1日~12月31日となり、変更はできません。法人の場合、事業年度は自由に決められますから、繁忙期を避けた決算期の設定が可能です。

繁忙期と納税のタイミングが重なる事態を防げるため、事業に集中できる環境づくりの一環として大きなメリットといえます。

赤字の場合でも10年間繰越ができる

法人の場合、その事業年度で生じた事業赤字を翌年度以降に繰り越せます。翌年度以降に大幅な黒字になっても、赤字の繰越により法人税を低く抑えられます。

最大10年間(平成30年4月1日以前に発生した欠損金の繰越期間は最大9年間)繰り越せ、さらに国税と地方税の両方に適用されるため、節税効果が期待できます。

経費として認められるものが増える

法人化すると、経費として認められるものが増えます。代表的なものとしては「出張手当」、「慶弔金」が挙げられます。

出張の際の交通費や宿泊費は個人事業主でも経費となりますが、「出張手当」は個人事業主では経費として認められません。従業員に出張手当として支給すれば、会社の経費にできますし、もらった側も所得税が課されず社会保険料の負担も増えないためお得です。

また、個人事業主の場合、冠婚葬祭の費用は事業とは関係ないプライベートな支出とされてしまいますが、法人化の際に慶弔規定を作成しておけば、見舞金、出産祝い、結婚祝いなども経費として計上できます。

この場合、法人であっても、あらかじめ慶弔規定を作成しておかなければ経費としては認められませんので注意しましょう。

社会保険に加入することで人材の確保

法人化により社会保険の加入が義務付けられ法人側の負担が発生していまいますが、従業員から見れば社会保険が適用されるか否かは職場選びの重要なポイントです。特に、社会保険のうち厚生年金は、老後に受け取れる年金の額が国民年金に比べ高くなるため、従業員からすると社会保険に加入している会社に就職したいと考えるのが当然です。

社会保険に加入することで優秀な人材が集まりやすくなるでしょう。事業拡大のために人材確保は必須ですから、法人化の大きなメリットといえます。

なお、さらに具体的に法人化を検討したいという方はこちらの記事も参考にしてください。

関連記事:法人化する流れと手続き方法をわかりやすく解説

個人事業主から法人化するデメリット

次に、法人化するデメリットを4点ご紹介します。

会社設立費用がかかる

会社設立のためには定款認証手数料(3万円~)、登記の際に登録免許税(15万円~)などの費用がかかり、手続を専門家に依頼する場合は報酬としてさらに5万円程度かかる場合があります。さらに、資本金も必要となるため、会社設立は決して気軽に行えるものではありません。

逆に、これだけの費用をかけているからこそ社会的信用が増すというメリットを享受できるのです。

なお、資本金は1円からでも会社設立は可能です。ただし、設立費用や運転資金が必要になることや、取引先や金融機関からの信用を考慮すると現実的ではありません。適切な額になるよう注意しましょう。

社会保険に加入する義務が生じる

法人化した場合、事業に従事する者が1名のみであっても社会保険に加入しなければなりません。つまり、社長1名しかいないとしても社会保険に加入する義務があります。

健康保険料と厚生年金保険料は、会社が従業員の保険料の半分を支払う必要があるため、個人事業主よりも負担が増えてしまうことは否めません。

とはいえ、社会保険に加入することで人材確保のメリットにもつながるので表裏一体といえます。

税理士費用がかかる

個人事業主の場合、事業の規模や取引数次第では自分で確定申告が十分に可能であり、現に自分で確定申告している個人事業主も多いです。

しかし、法人化すると、作成すべき書類が増え、計算も複雑になるため税理士へ依頼する必要性が高まります。法人化し、事業が拡大した場合は税理士費用の負担は免れられないと考えておくべきでしょう。

赤字でも税金の支払義務が生じる

個人事業主の場合、赤字であれば課税所得が存在しないことになりますので所得税は不要ですし、住民税も課税されません。

しかし、法人化すると、たとえ赤字であっても法人住民税の支払が必要です。法人住民税は、資本金や従業員数に応じて算出される均等割と法人税に応じて算出される法人税制があります。

法人化(法人成り)するタイミング

最後に、法人化するタイミングについてご紹介します。適切なタイミングで法人化することで、法人化のメリットを最大限活用できます。

年間所得が700万円を超えたとき

個人事業主の年間所得が700~800万円の場合、所得税率は23%。他方で、資本金1億円以下の法人であれば15%となりますから、個人事業主よりも税率が軽くなります。

個人事業主の所得税は累進課税のため、年間所得が700万円を超えるあたりから、法人化した方が税金の負担を抑えられるため、法人化を検討する一つのタイミングといえます。

売上が1000万円を超えるとき

消費税の納税義務は、2年前の売上が1000万円を超えると発生します。つまり、個人事業主として売上が1000万円を超えると、その2年後から消費税の納税義務が発生することになります。

法人化した場合、法人化したその年が開業1年目となりますので、個人事業主であった期間は2年間の算定期間にカウントされません。

これを利用し、売上が1000万円を超えたタイミングで法人化すれば、2年後に生じる消費税の納税義務を回避し節税できます。

資金調達が必要なとき

個人事業主はどうしても法人に比べると社会的信用に劣るため、金融機関からの借入や外部からの出資を受けることが難しく、資金調達の面で不利になります。

事業拡大のために外部からの資金調達が必要となったタイミングは、法人化する良いタイミングといえるでしょう。

事業拡大の手段として法人化の活用を検討しましょう

事業拡大のためには人・モノ・金が必要と言われています。社会的信用の向上による資金調達や取引拡大、人材確保など、法人化のメリットは事業拡大に直結するものです。

個人事業として開始して手応えを検証しながら適切なタイミングで法人化すれば事業拡大を実現できるだけでなく、節税の効果も期待できるでしょう。

GVA 法人議事録で法人・会社の各種議事録テンプレートをダウンロード【無料】

登記申請で必要な議事録の作成は手間がかかりますが、「GVA 法人議事録」の無料テンプレートを使えば簡単に作成できます。

本店移転や役員変更など、様々な場面に対応した雛形をダウンロード可能です。

GVA 法人議事録のメリット

- 無料

- 弁護士監修で安心

- メールアドレスを登録するだけで利用できる

GVA 法人議事録を利用して、正確かつ迅速に登記申請の書類準備を進めましょう。

登記申請に必要な議事録のテンプレートはこちら(GVA 法人議事録 公式ホームページ)

【最短7分5000円~】法人の変更登記の必要書類をカンタン作成できます

法人の変更登記は、手続きごとに必要書類が異なるため、どの申請に何の書類が必要なのかを探すだけでも多くの時間が取られてしまいます。GVA 法人登記なら、変更情報を入力するだけで最短7分・5000円から、オンラインで変更登記に必要な書類の作成ができます。

GVA 法人登記は、株式、合同、有限会社の役員変更や本店移転登記など、10種類以上の変更登記に対応しており、複数の書類作成も可能です。

GVA 法人登記が対応している登記種類

・本店移転(管轄内移転・管轄外移転)

・役員変更(新任、辞任、重任、退任)

・役員の住所変更

・募集株式の発行

・商号変更

・目的変更

・株式分割

・剰余金等の資本組入れ

・ストックオプション

各登記種類の料金は、以下で説明しています。

\ 最短7分5000円~必要書類を作成 /

ステップに沿って入力するだけで必要書類の作成ができます

登記書類を作成する為には、現在の登記情報を確認し正確に入力する必要があります。

本来であれば、法務局にて有料で書類を取得し確認する必要がありますが、GVA 法人登記の、「登記情報自動反映サービス」をご利用いただきますと、システム内で現在の登記情報を無料で取得し、会社基本情報が書類作成画面に自動反映されます。登記知識のない方でもステップに沿って変更情報を入力するだけで簡単に登記書類の作成ができます。

.jpg)

GVA 法人登記で作成できる変更登記書類(例)

・登記申請書

・株主総会議事録

・株主リスト

・印鑑届出書

・就任承諾書(役員就任・重任)

・辞任届(役員辞任)

・準備金・剰余金の額に関する証明書(剰余金の資本組み入れ)

・総社員の同意書(合同会社)

・業務執行社員の同意書(合同会社)

さらにGVA 法人登記で登記書類を作成していただいた方全員に「登記申請手続きマニュアル」をお渡ししております。作成した登記書類の製版方法や、押印する場所についてすべてまとめておりますので、流れの通りに進めるだけで手続きを終えることができます。

オプションのかんたん郵送パックを利用すれば、書類作成後、押印し郵送するだけで登記申請ができるため、法務局に行かずに登記申請が可能です。仕事が忙しく法務局に行く時間がない方や、効率的に手続きを進めたい方におすすめです。

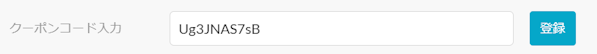

【期間限定】1,000円OFFクーポン配布中!

クーポン利用手順

①GVA 法人登記の会員登録(無料)

②購入前のクーポンコード入力画面で【 Ug3JNAS7sB 】を入力

\Webでカンタン自分で変更登記/

【本記事の内容は動画でも解説しています】

執筆者:GVA 法人登記 編集部(GVA TECH株式会社)/ 監修:GVA 法律事務所 コーポレートチーム

本Webサイト内のコンテンツはGVA 法律事務所の監修のもと、BtoBマーケティングおよび司法書士事務所勤務経験者が所属する編集部が企画・制作しています。

GVA TECH株式会社では、「GVA 法人登記」だけでなく法務オートメーション「OLGA」などのリーガルテックサービスを提供しています。